A jövő év egészében pozitív marad a reálkamat, de jelentős forinterősödés nem várható a CIB Bank elemzői szerint

A globális inflációs nyomás enyhülése mellett a fejlett gazdaságok GDP-növekedése lassult az elmúlt fél évben. A CIB Bank elemzői szerint ezzel párhuzamosan a magyar gazdaság fokozatosan kilábalni látszik a válságból, a 2024-es növekedési kilátások ugyanakkor még visszafogottnak tűnnek. A monetáris szigor fenntartása mellett az Európai Központi Bank és a FED a kamatemelési ciklusuk lezárására készül. A geopolitikai események jelentős bizonytalanságot jelentenek a jövőbeli inflációs és növekedési kilátások szempontjából.

Az első negyedévben a vártnál jobban teljesítettek a fejlett gazdaságok: az euróövezet elkerülte a visszaesést, és az amerikai gazdaság alapfolyamatai is erősek tudtak maradni. Az év közepétől azonban a globális növekedés alacsonyabb fokozatra kapcsolt: a visszafogottabb kereslet, a kínai gazdasági aktivitás csökkenése, a monetáris szigorítások időben elnyúló hatása lassuló GDP-t eredményezett. A lendület visszaesésének mértéke azonban régiónként eltérő volt: az euróövezet a recesszió szélére sodródott, az Egyesült Államok gazdasága ellenálló maradt. Az év egészében a globális GDP-növekedési ütem 2,5% körül alakulhat, ez 2024-ben 2%-ra csökkenhet.

Enyhülő inflációs nyomás

Az elmúlt hónapokban a fejlett gazdaságokban folytatódott és egyre kiterjedtebbé vált a dezinfláció. A globális energia- és élelmiszerárak normalizációja, a beszállítói láncok feszültségeinek oldódása mellett a gyengébb belső kereslet is segítette az infláció lassulását. A fogyasztói árindexek azonban még mindig meghaladják az általános jegybanki célokat. Az infláció mérséklődése a következő időszakban is folytatódhat, de már érdemben lassabb ütemben, mint a mögöttünk álló időszakban.

Az euróövezetben ennek ellenére akár már 2024 második félévében az Európai Központi Bank (EKB) 2%-os középtávú célja alá kerülhet a pénzromlási ütem. A tengerentúlon azonban fenntartható módon legkorábban 2025-re érhető el az inflációs cél. A mérséklődés ütemével kapcsolatos bizonytalanságok miatt a nagy jegybankok várhatóan tartósan fenntartják a szigorú monetáris politikát. Bár nagy valószínűséggel nem csak az EKB, de az amerikai Federal Reserve System (FED) is lezárta kamatemelési ciklusát, az első kamatcsökkentések időpontja továbbra is bizonytalan. Az EKB legkorábban a második negyedévben, míg a FED csak a harmadik negyedévben vághat bele a lazítási ciklusba.

A 2024-es globális növekedési és inflációs kilátások szempontjából a geopolitikai események jelentik a legnagyobb kockázatot.

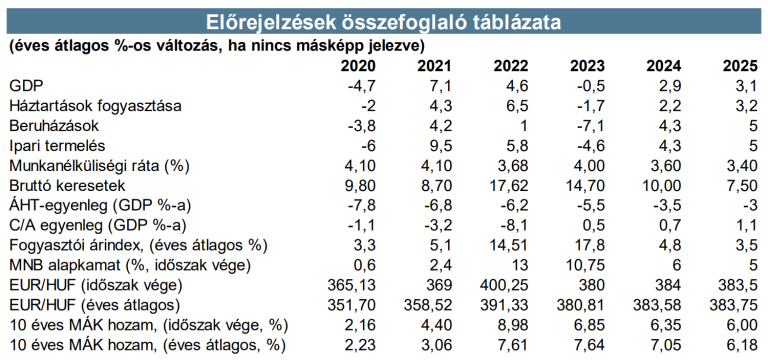

Jövőre pozitív növekedési ütem várható Magyarországon

A harmadik negyedéves GDP első becslésének publikálását követően kijelenthetjük, hogy a magyar gazdaság a második negyedévben elérte a mélypontot, majd megindult egy lassú, fokozatos kilábalás. A harmadik negyedévben az előző három hónaphoz viszonyítva 0,9%-os bővülést mért a Központi Statisztikai Hivatal (KSH), éves szinten azonban még így is 0,3%-kal zsugorodott a bruttó hazai termék. Az első három negyedévben 1,2%-kal esett vissza a kibocsátás, ezt pedig az utolsó három hónap már nem lesz képes teljes egészében ellensúlyozni. 2023 egészében így 0,5% körüli csökkenés várható. 2024-ben erőre kaphat a gazdaság, a teljes éves növekedés azonban visszafogott, 3% körüli lehet. A háztartások fogyasztása a reálbérek újbóli emelkedésének, a feszes munkaerőpiacnak és a várhatóan mérséklődő finanszírozási költségeknek köszönhetően jövőre már újra nőhet. A fogyasztás azonban a szektort az elmúlt években érő sokkok után várhatóan csak lassan, fokozatosan állhat helyre.

Az elemzők szerint az uniós megállapodás kimenetele kulcsfontosságú a beruházási trendek szempontjából. Egy pozitív fordulat, akár egy részleges megállapodás, ami lehetővé teszi az uniós források 2023-as beáramlását, lökést adhat az állami és a magánberuházásoknak is. Ennek ellenére a korlátozott költségvetési lehetőségek miatt a következő évben az állami beruházások továbbra is csökkenhetnek.

A gazdasági visszaesés a munkaerőpiacon csak mérsékelten éreztette hatását, a magyar gazdaságot gyakorlatilag teljes foglalkoztatottság jellemzi. A képzett munkaerő hiánya a következő években is érezteti hatását. A munkanélküliségi ráta az elmúlt negyedévekben fokozatosan feljebb kúszott, de érdemben nem emelkedett 4% fölé. A következő negyedévekben a gazdasági aktivitás erősödésével párhuzamosan a munkanélküliségi ráta újra csökkenő pályára állhat, 2024 átlagában 3,6%-os ráta várható.

A feszes munkaerőpiac és a minimálbér, valamint a garantált bérminimum 15%-os, illetve 10%-os emelése jövőre egyértelműen infláció feletti bérdinamikát hoz magával, segítve a háztartások vásárlóerejének helyreállítását. 2023-ban a nemzetgazdaság egészében 10% körüli mértékben nőhetnek az átlagkeresetek, ami 4-5%-os reálbér-emelkedésnek felel meg.

Javuló külső egyensúlyi pozíció

A fogyasztási és beruházási célú import mérséklődése és az energiahordozó-árak normalizációja gyors javulást eredményezett az ország külső egyensúlyi pozíciójában. Az első három negyedévben a külkereskedelmi mérlegben 6,85 milliárd eurós többlet halmozódott fel, 2023 egészében pedig a 8 milliárd eurót is meghaladhatja a szufficit. A külkereskedelmi mérleg látványos javulása a folyó fizetési mérlegben is megmutatkozik. A tavalyi évben a deficit meghaladta a GDP 8%-át, idén azonban már minimális többlettel zárhat a folyó mérleg, ami 2024-ben tovább emelkedik. Külső sérülékenységünk tehát érdemben mérséklődik.

Lassabb ütemre vált a dezinfláció, a jegybanki cél jövőre még nem teljesül

A januári csúcsról először lassabban, majd az őszi hónapokban – a magas bázis által is segítve – intenzívebb ütemben mérséklődött az infláció. A legfrissebb adatok már erőteljes és egyre szélesebb alapokon nyugvó dezinflációt mutatnak. Az éves fogyasztói árindex októberben árnyalatnyival 10% alá került, az évet pedig 7% alatti szinten zárhatja. Az éves átlagos infláció azonban így is 17,8% körül alakulhat. A pénzromlás ütemének mérséklődésében az importált inflációs nyomás enyhülése és a stabilabb forintárfolyam mellett jelentős szerepe volt a belső kereslet gyengülésének is. A dezinfláció 2024-ben is folytatódhat, de már jóval lassabb ütemben. A kilátások szempontjából a forintárfolyam, a globális energiahordozó-árak alakulása, a feszes munkaerőpiac, az erőteljes bérkiáramlás és az év eleji átárazások mértéke felfelé mutató kockázatot jelent. Minden valószínűség szerint 2024 átlagában 5% körül, kissé e szint alatt alakul a pénzromlási ütem, a 2-4%-os jegybanki célsávba azonban csak 2025-ben csúszik vissza az éves árindex. Az inflációs cél fenntartható módon való elérésére 2025 második felében számíthatunk.

Normalizálódó kamatok forinterősödés nélkül

A Magyar Nemzeti Bank (MNB) az ország kockázati megítélésének pozitív változásával és a csökkenő pályára álló inflációval párhuzamosan májusban megkezdte a kamatszint lassú, fokozatos normalizálását. Ennek eredményeképpen szeptemberben az alapkamat és az egyhetes betéti kamat közötti rés 13%-on bezárult. Októberben 12,25%-ra, novemberben pedig 11,5%-ra csökkent az irányadó kamat. Decemberben egy újabb, 75 bázispontos kamatvágás várható.

A 2024-es év kamatpályáját az infláció lefutása mellett a globális kockázati hangulat, az ország kockázati megítélése és ezzel párhuzamosan a forintárfolyam alakulása határozhatja meg. Az előretekintő iránymutatás szerint a következő hónapokban a Monetáris Tanács adatvezérelt üzemmódban marad, lépésről-lépésre, a bejövő adatok alapján és a pénzpiaci stabilitásra kiemelt figyelmet fordítva határozza meg az aktuális lépéseket. Feltételezve, hogy a piaci stabilitás fennmarad, a jövő év első hónapjaiban még nagyobb ütemben, majd az év további részében lassabb tempóra váltva folytatódhat a lazítás. 2024 végén 6-6,5%-on állhat az alapkamat – a jövő évet így a nominális kamat csökkenése ellenére végig pozitív reálkamatszint jellemzi majd.

Az idei év első részében az alapvetően támogató külső hangulatban az ország sérülékenységeinek mérséklődése és a magas kamatkülönbözet érdemben támogatta a forint árfolyamát. Az euró árfolyama nyár elejére átmenetileg 365 forint közelébe süllyedt, itt azonban megtorpant a felértékelődés. Július elejétől a keresztárfolyam a CIB Bank szakértői által korábban előrejelzett 370-395 közötti sávban mozgott; november közepén az alsó határhoz közelebb.

„Az őszi erősödési hullám mögött a szakértők szerint a külső hangulat és a hazai fundamentumok javulása állt. Rövidtávon nem kizárt a hazai deviza további mérsékelt erősödése. 2024-re előretekintve számottevő és tartós forintgyengülésre nem kell számítani. Ugyanakkor megítélésünk szerint az euró forint esetében 3-6 hónapos időtávon a felfele mutató kockázatok dominálnak. Az elmúlt hetekben a piac csak a jó hírekre koncentrált, miközben globálisan továbbra is rengeteg kockázat azonosítható” – mondták a CIB szakértői.

Hangsúlyozták: az egyértelműen pozitív folyamatok mellett – mint az infláció csökkenése, a külső egyensúlyi pozíció javulása – a magyar gazdaság továbbra is sérülékeny, például a költségvetés helyzete és az uniós források körüli bizonytalanságok miatt. Ezért, ha bármilyen ok miatt csökken a kockázati kedv a globális piacokon, a hazai gyengeségek és a hónapról hónapra egyre kevésbé vonzó kamatdifferencia hatása gyengébb irányba lökheti az árfolyamot.

Forrás: CIB Bank, továbbította a Helló Sajtó! Üzleti Sajtószolgálat.